Steuerliche Behandlung von Waldbesitzern und FBGen

ich möchte nur auf die für Waldbesitzer und FBGen relevanten Steuern eingehen, damit Sie wissen, dass es bei der Besteuerung von Holzerlösen einige Vereinfachungen und Erleichterungen gibt. Der 1. Teil befasst sich mit der steuerlichen Behandlung von Waldbesitzern selbst und im 2. Teil wird auf die Forstwirtschaftlichen Zusammenschlüsse eingegangen.

Die PDF-Version finden Sie zusätzlich unter folgendem Link:

1. Besteuerung von Waldbesitzern

Die wesentlichsten Steuern für private Waldbesitzer sind:

- die ESt (Einkommenssteuer)

- die USt (Umsatzsteuer)

- GrSt (Grundsteuer)

- die GrESt (Grunderwerbssteuer)

- die ErbSt (Erbschaftssteuer)

1.ESt: Das Einkommenssteuergesetz unterscheidet 7 Einkunftsarten. Eine davon sind die land- und forstwirtschaftlichen Einkünfte. Wegen Ihrer wirtschaftlichen Besonderheiten, werden den Land. und Forstwirten einige steuerlichen Erleichterungen gewährt, was sich auch in einigen Vergünstigungen für Forstwirtschaftsbetriebe zeigt.

Besteuerungsgrundlage der ESt ist der Gewinn. da mit steigendem Einkommen der prozentuale Steuersatz steigt, sollte man bestrebt sein, starke Einkommensschwankungen zu vermeiden.

Der Gewinn wird grundsätzlich durch Einnahme-Überschussrechnung, oder doppelte Buchführung, also die Erstellung eines Jahresabschluss (Bilanz GuV) ermittelt. Der Unterschied zwischen diesen beiden Gewinnermittlungsarten besteht vorrangig darin, dass beim Jahresabschluss, alle Aufwendungen und Erträge, periodengerecht zugeordnet und Bestände bewertet werden müssen, wohingegen bei der Einnahme-Überschussrechnung, abgesehen von Investitionsgütern, einfach das Zufluss- Abfluss-Prinzip gilt. Es werden also einfach nur von den Einnahmen die Ausgaben abgezogen.

Eine, wie für Landwirte mögliche pauschale Gewinnermittlung nach § 13 a EStG ist für reine Forstwirte nicht möglich.

Der Gewinnermittlungszeitraum bei Forstwirten ist das Wirtschaftsjahr. es beginnt am 01.10 und endet am 30.09. Beim Wirtschaftsjahr vom 01.10 bis zum 30.09.2021 entfallen also auf 2020 3/12 und auf 2021 9/12 des Gewinns. das abweichende Wirtschaftsjahr kann den Vorteil haben, dass die Steuererklärung erst später abgegeben werden muss und sich eventuelle, hohe Gewinne, durch die zeitanteilige Aufteilung glätten lassen.

Es steht dem Steuerpflichtigen frei, das Kalenderjahr als Wirtschaftsjahr zu bestimmen. Da viele Waldbesitzer, oft auch Arbeitnehmer sind und einen Teil ihrer gezahlten LSt (Lohnsteuer), möglichst schnell erstattet bekommen möchten, weil es auch einfacher ist, wählen viele das Kalenderjahr als Wirtschaftsjahr.

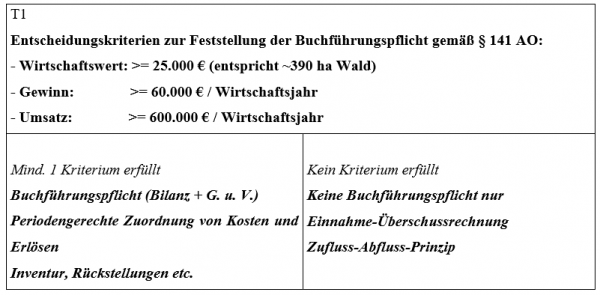

an einem Schema möchte ich die aktuellen Kriterien der Buchführung und die Unterschiede zwischen den beiden Gewinnermittlungsarten herausstellen.

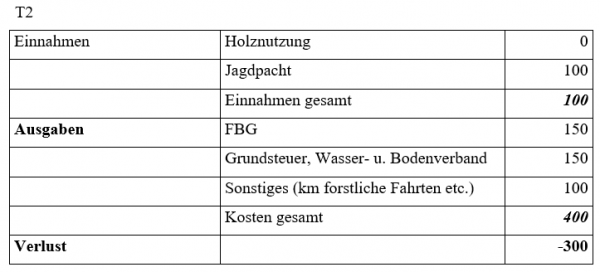

Wie Sie unschwer erkennen können, gilt die Buchführungspflicht und damit die Erstellung eines Jahresabschlusses, nur für größere Betriebe. Im Weiteren möchte ich auf die Einnahme-Überschussrechnung eingehen. Oftmals wird eine Einnahme-Überschussrechnung kleinerer Waldbesitzer etwa so aussehen (Eigenverbrauch Brennholz dabei außer Acht gelassen):

Dieser Verlust kann in der ESt-Erklärung angesetzt werden und mindert die Steuerlast.

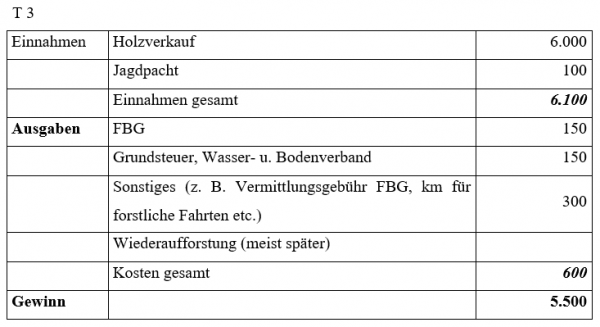

Bei Stockverkauf könnte die Gewinnermittlung eventuell so aussehen:

Da die Aufforstungskosten erst später anfallen, wären 5.500 € zu versteuern.

Zu den einzelnen Steuervergünstigungen:

Sofern die Summe der Einkünfte 30.700 € bzw. 61.400 € bei Ehegatten, nicht übersteigt, steht Land. und Forstwirten ein Freibetrag von 900 € bzw. 1.800 € bei Ehegatten zu. Für die Jahre 17-19 und 20-22 können Landwirte Ihre Einkünfte glätten, was die Progression abmildert.

Betriebe bis 50 ha Wald, die Ihren Gewinn nach der Einnahme-Überschussrechnung ermitteln, können gemäß § 51 EStDV zur Abgeltung der Betriebsausgaben, einen Pauschalsatz von 55 % der Einnahmen aus Holznutzung abziehen. Wird das Holz vom Stamm verkauft, beträgt die Pauschale nur 20 %, weil die Einschlag- und Rückungskosten wegfallen. Durch den Ansatz der pauschale sind jedoch alle weiteren Kosten, außer der Wiederaufforstung, ein eventueller Buchwertabgang und Kulturpflege dieser Fläche abgegolten.

ln diesem Fall wären also 600 € weniger zu versteuern.

Eventuell kann man um die Pauschalen zu Nutzen auch innerhalb der Familie Flächen verpachten, um unter 50 ha Flächengröße zu kommen. allerdings fällt dann z. B. auch zwei mal der Grundbeitrag in der LBG (Landwirtschaftliche Berufsgenossenschaft) an.

Eine ähnliche Regelung, wie § 51 EStDV, nur mit höheren Prozentsätzen, ist die Kostenpauschalen ach § 4 Forstschäden-Ausgleichsgesetz (FSAG).

Betriebe die ihren Gewinn durch Einnahmen-Überschussrechnung ermitteln, können in Jahren mit Staatlicher Einschlagbeschränkung zur Abgeltung der Betriebsausgaben, einen Pauschalsatz von 90 % der einnahmen aus Holznutzung absetzen. Bei Verkauf auf dem stamm beträgt die Pauschale 65 %.

Zu den Kostenpauschalregelungen ist zu sagen, dass es immer auf die spezielle Situation ankommt. wenn beispielsweise ein hoher Eigentumsanteil erbracht wurde, kann die Inanspruchnahme der Pauschalen eine sinnvolle Alternative sein.

Meist besteht die Problematik darin, dass zwischen Einschlag und Aufforstung mehrere Jahre liegen. Die Wiederaufforstung ist in der Regel laufender Aufwand, der erst im Lahr des Anfalls abzugsfähig ist.

erbrachte Eigenleistungen führen nicht zu steuerlich berücksichtigungsfähigen Kosten. Kosten sind steuerlich nur Aufwendungen, die an außenstehende geleistet werden.

neben der Nutzung der bereits angeführten Vergünstigungen und der Verteilung des Einschlags über mehrere Jahre, gibt es weitere Möglichkeiten, die steuerlichen Auswirkungen höherer Holzerlöse abzumildern.

- man kann in dem Wirtschaftsjahr größere Holzerlöse z.B. andere Flächen aufforsten

- für in den nächsten 3 Jahren geplante Investitionen in bewegliche Wirtschaftsgüter, kann man einen Investitionsabzugsbetrag, in Höhe von 40 % der voraussichtlichen Anschaffungskosten bilden (zukünftig 50 %)

- bei Kahlschlag kann man den Wert des stehenden Holzes abschreiben (etwa 2/3 der FA sagt oft max. 1/3), dann aber Aktivierung der Wiederaufforstungskosten (ans. laufender Aufwand)

- bei Schirmschlag über 30 Jahre ist eine prozentuale AfA auf den Wert des stehenden Holzes möglich

- bilanzierende Forstwirte können unter besonderen Bedingungen für die Wiederaufforstung eine Rückstellung bilden.

Weitere Steuerermäßigungen für Land- und Forstwirte sind in § 34 und § 34 b EStG geregelt.

Bei außerordentlichen Holznutzungen, z.B. wegen behördlichem Zwang können die Einkünfte rechnerisch auf 5 Jahre verteilt werden, wodurch sich ein etwas ermäßigter Steuersatz ergibt.

Bei Kalamitätsnutzungen wird gemäß § 34 b EStG ein je nach Höhe der außerordentlichen Nutzung auf die Hälfte bis ein Viertel des normalen Steuersatzes ermäßigter Steuersatz gewährt. Diese Ermäßigung gilt für buchführende Betriebe und für Betriebe mit Einnahme-Überschußrechnung. Sie gilt auch wenn Kostenpauschalen geltend gemacht werden.

Sie ist an mehrere, recht strenge Voraussetzungen gebunden. Die wichtigste davon ist die unverzügliche Meldung der Kalamität an das Finanzamt Haldensleben, wo der sachsen-anhaltinische steuerliche Forstsachverständige seinen Dienstsitz hat (innerhalb 3 Monate nach Ereignis, vor Aufarbeitung).

Sofort nach dem Einschlag und vor Abfuhr des Kalamitätsholzes sollte man die entsprechende End- oder Teilmeldung an diesen erstatten (2 Wochen Zeit zur Abnahme).

Betriebe ab 50 ha benötigen zur Ermittlung des Hiebsatzes ein Forsteinrichtungswerk bei kleineren werden etwa 5 fm/ha angenommen.

Für den letzten Sturm im Januar 2018 gibt es einen Erlass des Finanzministeriums (FinMin) Sachsen Anhalt der für diese Kalamität gibt es auf drängen des WBV neben weiteren Erleichterungen ab dem ersten fm den ¼ Steuersatz festlegt ( mehr Süden und Harz). Wegen der Trocken Katastrophe tat sich das Finanzministerium derzeit sehr schwer.

Eine weitere Erleichterung ist die Steuersatzermäßigung gemäß § 5 Forstschäden- Ausgleichsgesetz. Sie besagt, dass in einem Wirtschaftsjahr mit staatlicher Einschlagsbeschränkungen alle Kalamitätsnutzungen nur dem Viertel Steuersatz unterliegen ( 2021 85 % für Fichte). Diese Regelung gilt ebenfalls unabhängig von der Gewinnermittlungsart.

Die beiden folgenden Regelungen gelten nur für bilanzierende Betriebe und werden nur der Vollständigkeit halber erwähnt.

1. Gemäß § 3 Forstschädenausgleichsgesetz können sie, wenn Sie einen speziellen Ausgleichsfonds bilden, eine steuerfreie Rücklage einstellen. Dieser Fonds muss für forstwirtschaftliche Zwecke verwendet werden

2. Gemäß § 4 a Forstschädenausgleichsgesetz können Sie auf die Bewertung des geschlagenen Kalamitätsholzes verzichten. Für Betriebe mit Einnahme-Überschußrechnung ist diese Regelung ohne Bedeutung, weil sie die Holzvorräte ohnehin nicht bewerten brauchen.

Einige der Vergünstigungen laufen mitunter ins Leere, wenn wegen der Forstbetrieb auf Grund niedriger Holzpreise Verluste erwirtschaftet.

2. USt (einschl. FowiZ):

Die USt funktioniert so, dass ein Unternehmer für seine Lieferungen USt in Rechnung stellen und an das FA abführen muss. Vorher kann er allerdings die Umsatzsteuer, die ihm andere Unternehmer in Rechnung gestellt haben, von der Zahllast abziehen. Allerdings müssen diese Rechnungen alle vom UStG geforderten Angaben enthalten.

Grundsätzlich fallen forstwirtschaftliche Unternehmen unter die Durchschnittsatzbesteuerung des § 24 UStG. Diese Regelung ist als Erleichterung und Vereinfachung für die Land und Forstwirtschaft gedacht und läuft folgendermaßen:

Die USt auf verkaufte forstwirtschaftliche Erzeugnisse beträgt 5,5 %. Vorsteuerbeträge die den verkauften forstwirtschaftlichen Erzeugnissen zuzurechnen sind, werden ebenfalls in Höhe von 5,5 % pauschal festgesetzt, so daß sich per Saldo keine Zahllast ergibt.

Es wird also einfach gesagt: die USt die der Forstwirt in Rechnung stellt, entspricht der, die er für seine Vorleistungen ausgibt.

Diese Vergünstigung gilt für die meisten FBG nicht. Diese unterliegen der Regelbesteuerung, können aber wenn ihr Vorjahresumsatz 22.000 € nicht überschritten hat, von der Kleinunternehmerregelung Gebrauch machen. Das heißt, sie dürfen keine USt in Ihren Rechnungen ausweisen und brauchen aber keine USt abzuführen.

Bei Forstbetrieben, die einen hohen Investitionsbedarf haben, oder die in größerem Ausmaß Fremdleistungen in Anspruch nehmen, kann die Option zur Regelbesteuerung lohnen. An die ist man dann allerdings 5 Kalenderjahre gebunden.

Wichtig ist insbesondere bei der USt die richtige Rechnungstellung.

Wenn FBGen Holz verkaufen, muß aus den Rechnungen klar erkennbar sein, in wessen Namen das Holz verkauft wird, so daß eindeutig ersichtlich ist, ob die FBG als Vermittler oder als Verkäufer auftritt.

Der Umsatz ist in vielen Fällen, auch wenn Verkäufe über die FBG laufen, da die Rechnungen von der FBG nur für den Waldbesitzer durchgereicht werden, von diesem zu besteuern (Verkauf in fremden Namen und auf fremde Rechnung). Der Umsatz von FBG die sich auf das **Vermittlungsgeschäft** beschränken, besteht in diesem Fall nur aus der Vermittlungsgebühr.

Kommissionsgeschäft (Verkauf im eigenen Namen auf fremde Rechnung) ist es so, daß das Finanzamt 2 Geschäfte unterstellt.

1. Verkauf des Holzes von der FBG (in der Regel 19 % USt, 7 % für Brennholz).

2. Gutschrift an den Waldbesitzer (in der Regel 5,5 % USt)

Die USt Differenz die die FBG vom Aufkäufer bekommt, muss sie an das Finanzamt abführen. Da der FBG beim Kommissionsgeschäft die Holzumsätze zuzurechnen sind, wird die Umsatzgrenze von 22.000 € schnell überschritten, so daß die Kleinunternehmerregelung für solche FBG kaum in Frage kommt. Da die Betreuungsleistungen der Forstverwaltung auch ust-pflichtig sind, sollten FBG ihre Beitragsleistungen in einen ust-pflichtigen und einen ust-freien Teil (für Waldbrandversicherung) splitten.

Die Holzabrechnung sollte sich immer an den in der Satzung getroffenen Regeln orientieren. Es muss klar ersichtlich sein, ob die Holzumsätze der FBG oder dem Waldbesitzer zugerechnet werden (auf wessen Rechnung und in wessen Namen).

Zusammenfassend gibt es hinsichtlich der umsatzsteuerlichen Abrechnung für den Waldbesitzer 3 Möglichkeiten:

1. Pauschalierung: 5,5 % USt (oft einfachste und günstigste Variante)

2. Regelbesteuerung 19 % USt (Brennholz 7%) (optierende Betriebe, hohe Investitionen,

hoher Fremdleistungsanteil)

3. Kleinunternehmerregelung (0 % USt, für Unternehmen bis 22.000 € Umsatz bzw. bis 5 ha

Wald)

Bei der Rechnungstellung und da akzeptierte Gutschriften als Rechnungen gelten auch bei Gutschriften, sollte man, diese unbedingt auf den richtig ausgewiesenen USt-Satz (in der Regel 5,5 %) überprüfen. In diesem Zusammenhang möchte ich darauf hinweisen, dass man für eventuell unberechtigt oder zu hoch ausgewiesene Steuer haftet. Da Betriebsprüfungen oft erst nach Jahren erfolgen, kann es mitunter zu schmerzhaften USt-Nachzahlungen kommen..

Da Forstwirte die 5,5 % pauschale USt tatsächlich behalten können, sollte sich jeder Waldbesitzer ab 5 ha als Forstwirt beim FA registrieren lassen, um auch 5,5 % USt ausweisen zu dürfen.

Bei Einschlagaufträgen sollten die FBG unbedingt die St.-Nrn. und den zulässigen Steuersatz der jeweiligen Waldbesitzer erfragen, da es sonst Probleme gibt. (299).

Zusammenfassend zur ESt und USt ist zu sagen, dass für kleine Waldbesitzer oft die USt-Pauschalierung und bei Holzerlösen der Ansatz der Kostenpauschalen sinnvoll ist.

3 a. GrSt: Ich möchte dabei nur auf die GrSt A für L u. F. Grundstücke eingehen Im Gegensatz zu den westlichen Bundesländern ist im Osten immer der Nutzer der l. u. f- Grundstücke Schuldner der GrSt. Die Grundsteuer für verpachteten Acker trägt deshalb hier immer der Pächter. In den Nächsten Jahren wird das GrSG neu gefasst, so daß auch im Osten immer der Eigentümer die GrSt trägt.

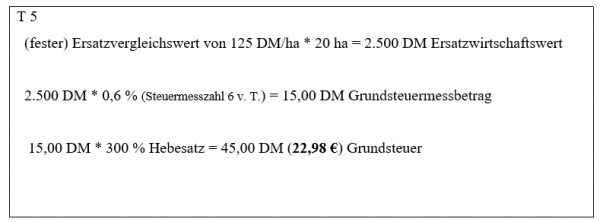

Die GrSt wird in einem zweistufigen Verfahren ermittelt, daß ich hier an einem vereinfachten Beispiel für einen 20 ha Betrieb in einer Gemeinde mit einem GrSt Hebesatz von 300 % demonstrieren möchte.

Da das BewG kaum aktualisiert wurde gelten noch DM Beträge:

Bei Betrieben mit Flächen in mehreren Gemeinden wird noch ein Zerlegungsbescheid erlassen.

3 b Erbschaft- und Schenkungsteuer

Da Land und auch Wald erbschaftsteuerlich noch relativ niedrig bewertet wird und auch die Übertragung von Betriebsvermögen (LuF, Gew., Selbst. Tätigkeit, Anteile an KapG oder e.G.; Wald ab 5 ha gilt immer als Betrieb) steuerlich günstig behandelt wird, ist der kleinere Waldbesitzer selten von der ErbSt betroffen. Bei Übertragung auf die Kinder gilt ein Freibetrag von 400.000 €. Die Begünstigung für Betriebsvermögen allerdings nur wenn die Betrieb 5 bis 10 Jahre unverändert weitergeführt wird.

3.c. GrESt

GrESt wird auf den Kaufpreis von Grundstücken erhoben. Zurzeit ist ein Verfahren beim BFH anhängig, nach dem der Holzbesitz nicht der GrESt unterliegen soll. Man sollte auf jeden Fall gegen GrESt-Bescheide in Einspruch gehen und das Ruhen des Verfahrens beantragen (~2/3 weniger GrES)

II Besteuerung von FBG und FowiV

1. Allgemeines

In der Regel treten Forstwirtschaftliche Zusammenschlüsse in der Rechtsform eines wirtschaftlichen Vereins als Dienstleister für Ihre Mitglieder auf. Neben den FBG gibt es noch FowiV, die die Holzmengen Ihrer Mitglieder (FBG, größere Waldbesitzer) bündeln und vermitteln. Seit der Novellierung des Bundeswaldgesetzes dürfen FowiV auch selbst mit Holz handeln.

FBG die mehr eigenwirtschaftlich tätig sind, sind eher die Ausnahme, weil die Mitglieder den direkten Einfluss auf Ihren Wald behalten möchten.

Solche FBG wären, da sie den Wald quasi gepachtet hätten oder die Besitzer ihn zur Nutzung überlassen hätten, selbst forstwirtschaftliche Betriebe.

2. Steuerliche Behandlung von FWZ (FowiZ)

Die wesentlichsten Steuern sind die KSt, die GewSt und die bereits erwähnte USt.

2.1 Ertragsteuern

Die KSt sowie die GewSt sind die Ertragsteuern die FBG betreffen. Die KSt kann man vereinfacht auch als die ESt für Vereine bezeichnen.

Besteuerungsgrundlage der Ertragsteuern ist der Gewinn. Für die GewSt werden allerdings noch einige Modifizierungen vorgenommen. Der Gewinn kann durch Einnahme-Überschuss-Rechnung oder durch doppelte Buchführung ermittelt werden. Die Buchführungspflicht tritt bei Überschreiten gewisser Umsatz- und Gewinngrenzen ein und kommt eigentlich nur für größere Forstwirtschaftliche Zusammenschlüsse in Frage. Bei FBG kommt es bei den Umsatzgrenzen vor allem darauf an ob sie lediglich als Vermittler auftreten oder ob der Holzumsatz ihnen beim Komissionsgeschäft wirtschaftlich zuzurechnen ist.

Die Aufwandentschädigung an den Vorstand ist für den FowiZ eine Betriebsausgabe und bei den jeweiligen Vorständen i. d. R. als Einkünfte aus selbständiger Tätigkeit zu versteuern. Zahlt die FBG bei Vergütungen bis 450 €/Mon. 30 % an die BKN muss der Empfänger die Vergütung allerdings nicht versteuern und kann sich auf Antrag von RV befreien lassen.

Als Arbeitgeber sind FowiZ aber auch alle Forstbetriebe mit Angestellten natürlich auch für die Anmeldung und Abführung der LSt und Sozialabgaben Ihrer Arbeitnehmer verantwortlich.

Für Forstwirtschaftliche Zusammenschlüsse als w.V. wird bei der KSt (§ 24 KStG) ) und der GewSt ein Freibetrag von 5.000 € gewährt. Für ganz spezielle Unternehmen gibt es auch komplette KSt-Befreiungen bzw. 10 Jahre einen Freibetrag von15.000 €. Die Voraussetzungen dafür sind recht spezifisch. In Sachsen-Anhalt sind FBG die ausschließlich das Holz ihrer Mitglieder vermarkten, von der KSt und auch von der GewSt befreit (§ 5 I Nr. 14, KStF, § 3 Nr. 8 GewStG).

Gilt diese Befreiungsmöglichkeit nicht, sollte man über die Höhe der Mitgliedsbeiträge, die Höhe der Vermittlungsprovisionen, Vergütungen und Kostenerstattungen an die Vorstände und notfalls auch über steuerliche Wahlrechte den Gewinn so steuern, dass der Freibetrag von 5.000 € nicht überschritten wird.

Rücklagen aus Gewinnen der Vorjahre unterliegen nicht der Steuer, es wird immer nur der jährliche Gewinn der Steuer unterworfen.

3. Sonstige Hinweise

Da in Sachsen-Anhalt die Homop und die Waldpflegeverträge von der Einstellung sozialversicherungspflichtiger Beschäftigter abhängt, möchte ich kurz noch auf die Unterschiede zwischen Minijob und sv-pflichtiger Beschäftigung eingehen.

Für Mitglieder einer FowiV ist die SV pflichtige Beschäftigungsverhältnisse vorhält, gilt diese Auflage nicht!

Geringfügiges AV:

-bis 450 € / Monat

-AG: 30 % (15 % RV, 13 % KV, 2 % LSt (auch auf LStK mgl.)

-AN: 4,4 % RV aber Befreiungsmöglichkeit (dann Brutto für Netto)

AN hat kaum sv-rechtlichen Ansprüche

Lohnfortzahlung im Krankheitsfall und bezahlter Urlaub jedoch immer.

Sozialversicherungspflichtiges AV

-über 450 €/ Monat

- AG * 22 % SV

- AN ~ 20% SV (bis 800 € Gleitzone)

- LSt je nach Einkommen und LSt Klasse

AN hat Anspruch auf RV, KV, PV, ALV etc.

Da Vorstände auch persönlich für Steuer- und SV-Schulden der FBG haften, sollte den steuerlichen und sozialversicherungsrechtlichen Aspekten erhebliche Aufmerksamkeit geschenkt werden (Betriebsprüfungen kommen in der Regel erst nach Jahren). Auch der Abschluss einer entsprechenden Haftpflichtversicherung (D O) erscheint sinnvoll (schwierig).

Ich möchte auch darauf hinweisen, dass bei Betriebsprüfungen von FowiZ seitens der Prüfer sehr viel Kontrollmaterial kopiert wird. Allerspätestens dann sollten Waldbesitzer, denen größere Holzerlöse zugeflossen sind, kontrollieren, ob diese auch in der Steuererklärung erfasst sind.

Gleiches gilt natürlich auch bei Jagdgenossenschaften bezüglich der Jagdpacht.

Ich danke für Ihr Interesse und stehe gern für Rückfragen zur Verfügung:

asmus.roth@stb-dr.roth.de